Nielsen Ad Intel 2022: out of home vs out of sync

Uit de cumulatieve resultaten van de kwantitatieve pige voor de twaalf maanden van 2022, die zopas beschikbaar gemaakt werden, kunnen twee belangrijke feiten worden afgeleid.

Eerste vaststelling: het herstel van de out-of-home media. Outdoor reclame, affichage, als je dat liever hoort, eindigde het jaar met een hoger gecumuleerd resultaat dan voor corona. Ook de bioscoop heeft zijn verliezen van tijdens de lockdowns bijna volledig heroverd. Maar het succes van “out of home” blijkt ook uit de groei van bepaalde product- of dienstencategorieën: in toerisme, horeca en events kwamen de lockdowns hard aan en ze lijken nu hun dynamisme van voor de crisis terug te vinden.

Onze tweede vaststelling is veel minder positief: de kwantitatieve trackinggegevens waarover we beschikken, lopen steeds minder synchroon met de evolutie van de reclamemarkt, die almaar digitaler wordt en die we alleen op afstand kunnen volgen, via algemene studies, maar zonder ons te kunnen verdiepen in wat de adverteerders werkelijk interesseert: wat er in hun productsector gebeurt en hoe hun concurrenten de media - ook de digitale media - gebruiken.

Dat is in geen geval te wijten aan Nielsen. De World Federation of Advertisers schreef al in 2018: “Adverteerders zoeken manieren om hun niveau van mediabestedingen te volgen, ten opzichte van hun concurrenten en binnen hun categorie. Dit niveau van zichtbaarheid is momenteel volledig afwezig in de rapportage omdat bepaalde platformen niet deelnemen aan de tracking van de investeringen, waardoor adverteerders in het ongewisse worden gelaten. We vragen uitgevers en platformpartners om te helpen een oplossing voor deze uitdaging te vergemakkelijken, door impressiedata te delen met bedrijven die de bestedingen opvolgen.”

Dat was in 2018, op verzoek van alle leden, maar er is ondertussen niets veranderd. En toch is Facebook, om er maar één te noemen, perfect in staat om de investeringen van politieke partijen en persoonlijkheden op zijn platforms te kwantificeren. De technieken bestaan dus. Nu nog willen!

Globale daling, maar met nuances

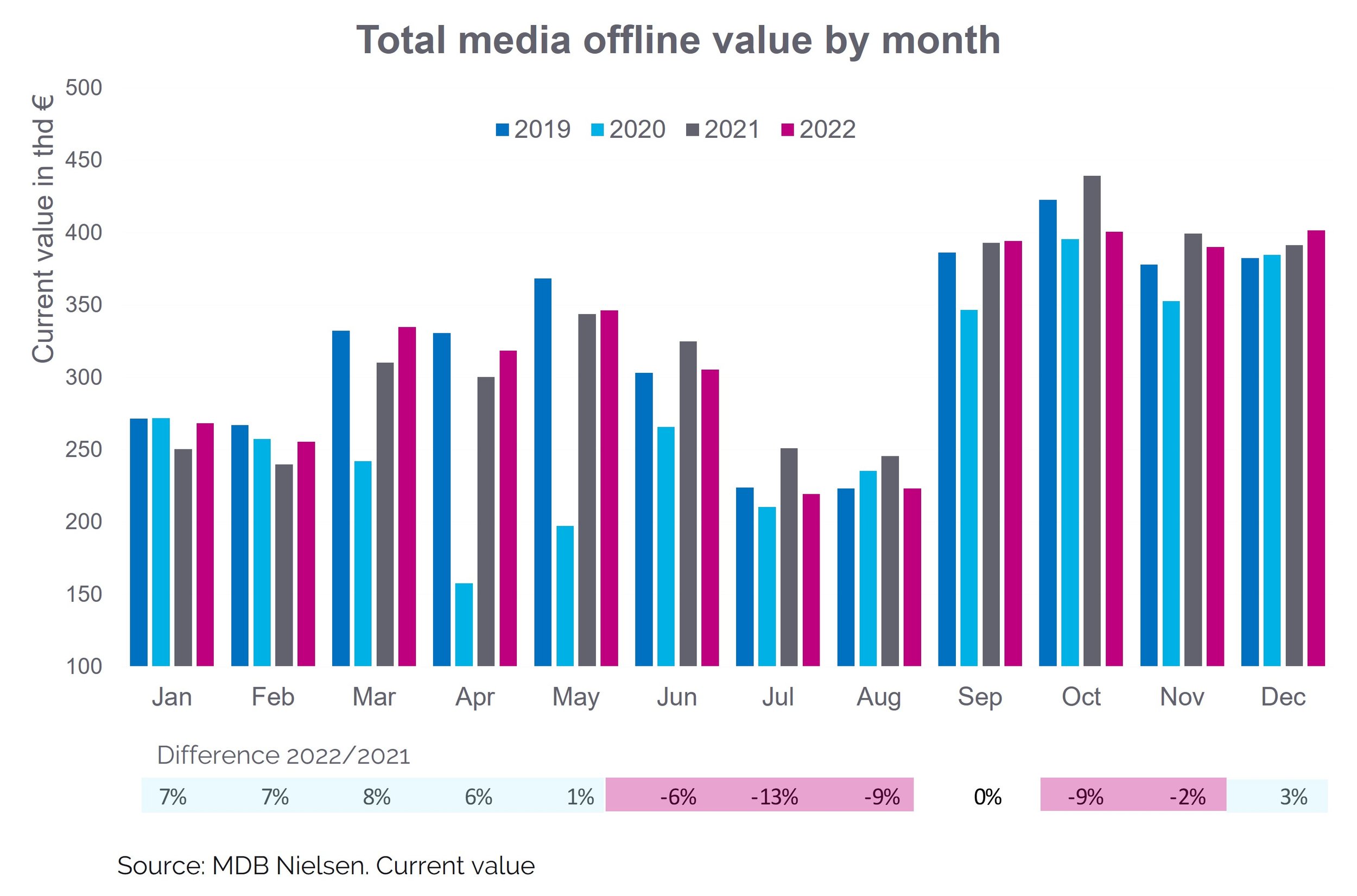

Globaal is de mediamarkt in 2022 volgens Nielsen Ad Intel zeer licht in waarde gedaald ten opzichte van het voorgaande jaar. Tenminste binnen het toepassingsgebied dat het instituut opvolgt, dus de offline media.

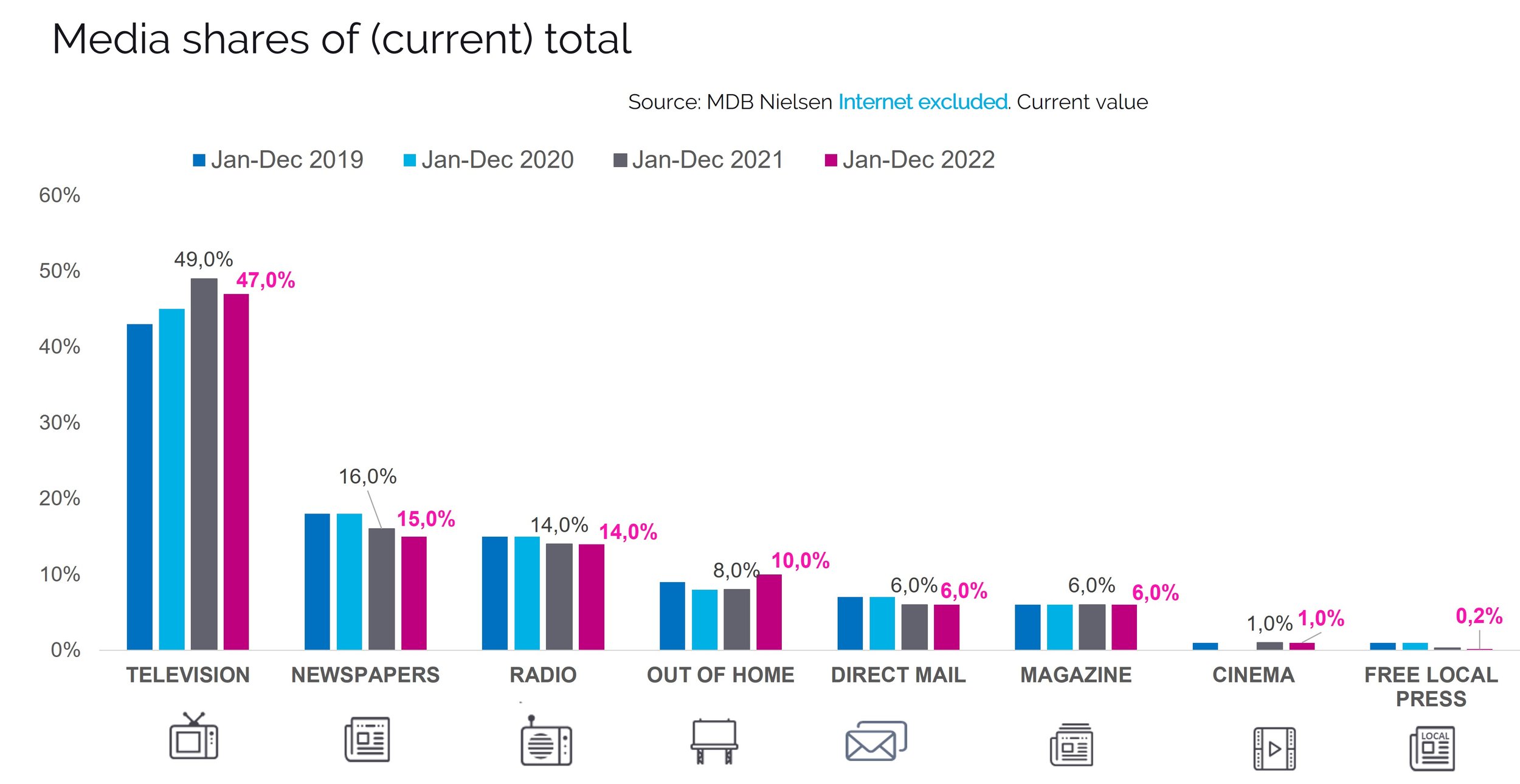

De twee sterren voor deze editie zijn dus OOH en bioscoop, waarbij de vergelijking met 2021 zelfs een double digit stijgingspercentage oplevert. Voor affichage is de cumulatieve waarde voor 2022 veel hoger dan voor 2019. Bij de “buitenreclame” is DOOH goed voor maar liefst 52% van de groei in deze mediacategorie.

De situatie is minder rooskleurig voor de gratis lokale pers, een categorie die op sterven na dood lijkt, met het verdwijnen van titels en de migratie van adverteerders naar digitaal. Voor de andere categorieën zijn de groeicijfers negatief, behalve voor de radio, dat een lichte vooruitgang boekt.

Als we in constante termen willen kijken, voor de mediacategorieën waarvoor de gegevens vergelijkbaar zijn, is de gemiddelde evolutie zeer licht positief: +0,6%. Maar dat is een schatting op basis van twee wegingen:

- Een strikte gelijkmaking van de perimeters van dezelfde media tussen 2021 en 2022: alle nieuwe of verdwenen media worden uit de vergelijking verwijderd.

- Rekening houdend met de inflatie van de tarieven, gebaseerd op een vergelijking van de gemiddelde kosten tussen de twee jaren.

Voorbeeld: televisie vertoont een nominale waardeverandering van -3,9%. De vergelijking op vergelijkbare basis laat niet echt een verschil zien. Anderzijds dalen de gemiddelde kosten van een 30’’-spot met 9% tussen 2022 en 2021: in constante termen doet de negatieve inflatie - op tariefniveau - de daling teniet en stijgt de waarde van televisie met 5%. De dalende prijs van de reclame-inlassingen tracht de evolutie van de bereikcijfers te compenseren, maar slaagt er niet in de inflatie te counteren. Als we rekening houden met de verhouding kosten/bereik voor de bevolking van 18-54 jaar, vertoont de televisie een stijging van 4%: hieruit blijkt dat inflatie ook hier een relatief begrip kan zijn.

Een ander voorbeeld: in out-of-home vermindert de op 2% geschatte prijsstijging op basis van Nielsen-gegevens de groei van 26% tot 24%, maar het is nog steeds vrij dynamisch.

In lopende seizoensgegevens is de evolutie van 2022 vs. 2021 nogal verschillende van maand tot maand: eerder positief tijdens de eerste maanden van 2022, duidelijk negatief tijdens de zomer, maar ook in oktober (vooral) en november, alvorens zich in de laatste maand te herstellen. Ter herinnering: oktober 2022 was de maand waarin de algemene inflatie de recordhoogte van meer dan 12% bereikte.

Ook in lopende euro’s verandert de verdeling per medium niets aan de hiërarchie. Televisie wordt (iets) minder overheersend; het aandeel van out-of-home in het totaal neemt aanzienlijk toe, ten koste van alle andere, met uitzondering van de bioscoop.

Minder reclame, meer promo of meer marge?

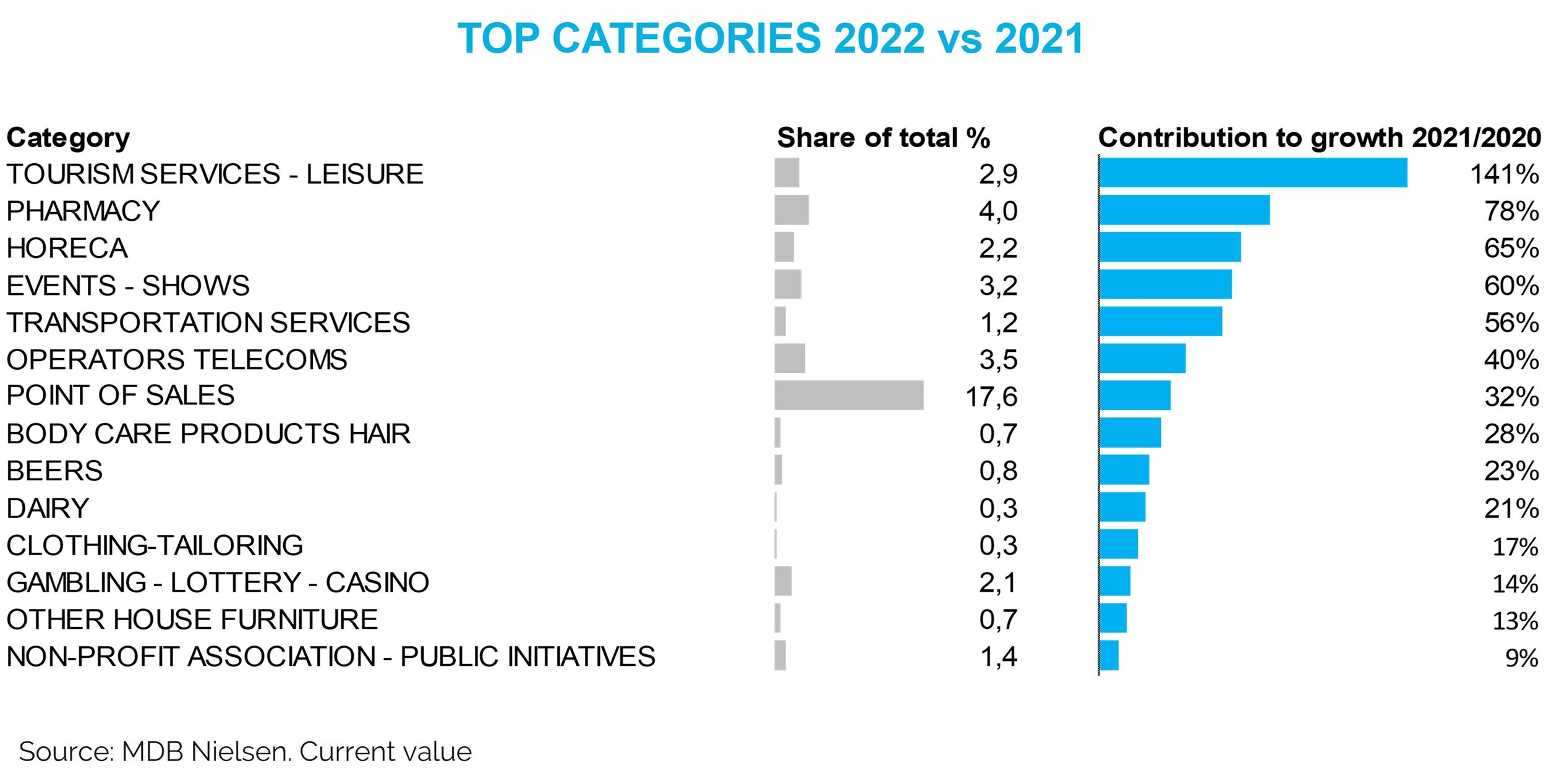

De sectoren die het meest bijdroegen tot de groei, behoren vaak tot de categorie van de diensten, vooral diensten die verband houden met externe activiteiten, zoals toerisme, horeca, vervoer of evenementen. Maar ook telecommunicatie en in beperktere mate liefdadigheidsinstellingen. Weinig FMCG-categorieën behoren tot de drijvende krachten achter de groei, met uitzondering van haarverzorging, bier en zuivelproducten.

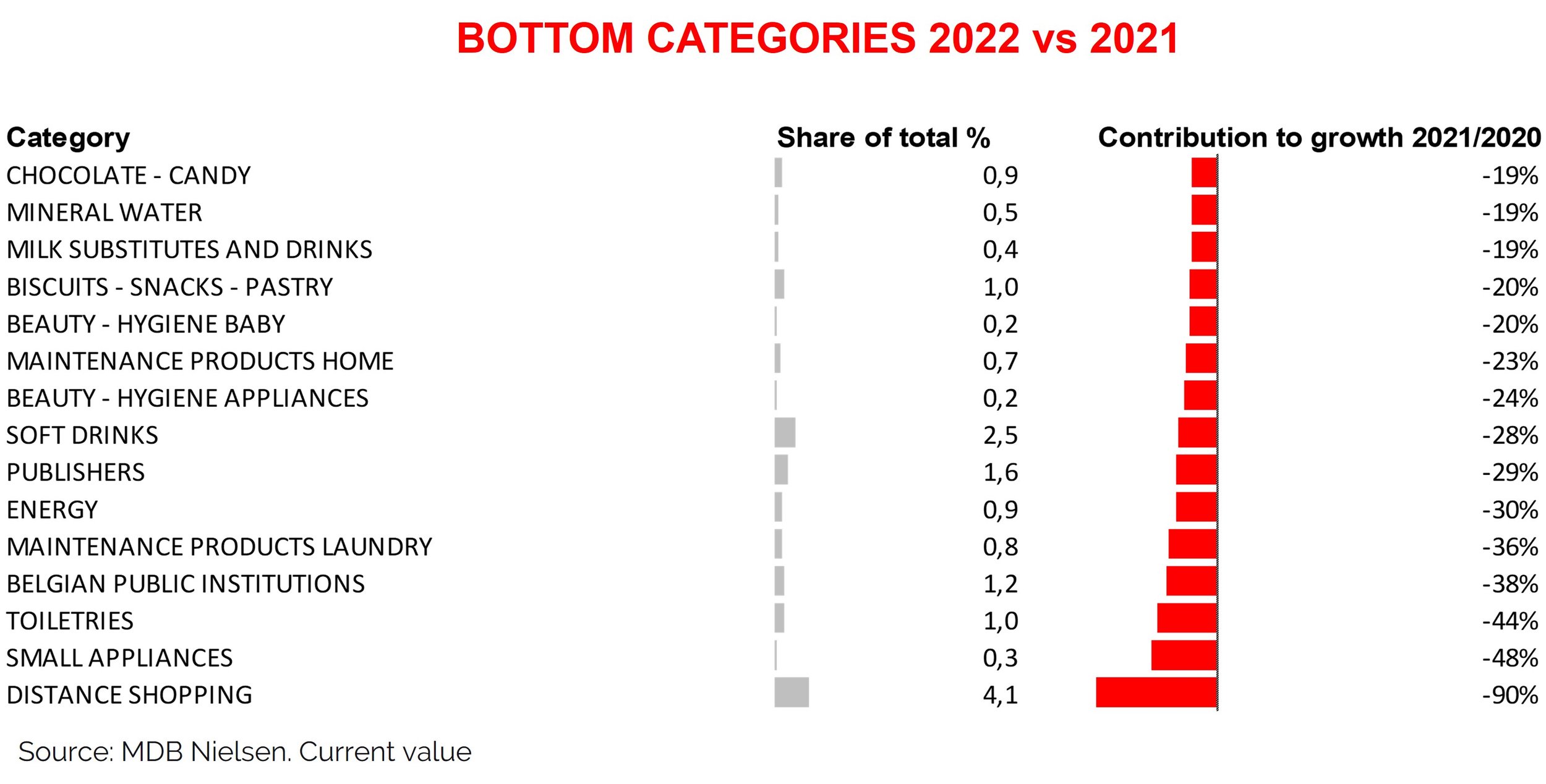

Anderzijds zijn er nogal wat FMCG-categorieën die het meest hebben bijgedragen tot de algemene daling van de mediawaarde. De link met de uit de pan swingende inflatie in 2022 ligt voor de hand, vooral omdat ook de energiesector sterk terugloopt. Het “postcoronatijdperk” blijkt uit de sterke daling van overheidscommunicatie en van de verkoop op afstand, die niettemin de vijfde grootste categorie van het totaal blijft.

De ‘long tail’ van adverteerders

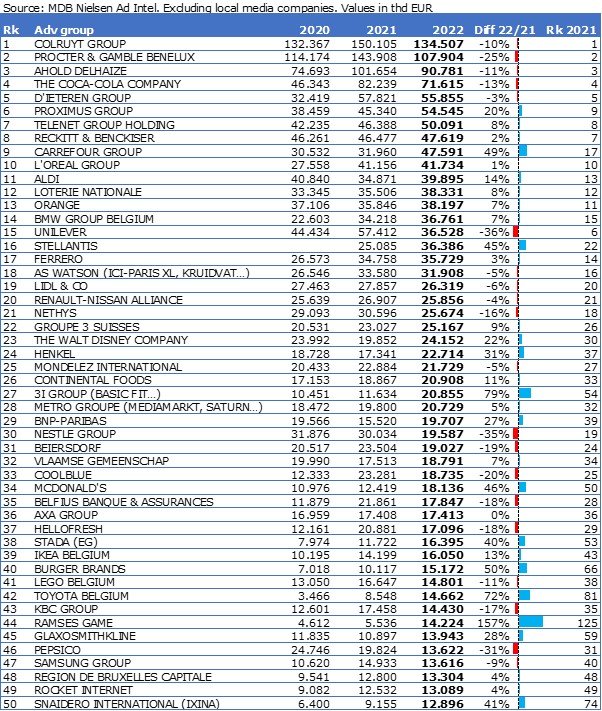

De top 50 van adverteerders (zonder media-adverteerders) heeft dezelfde top vijf als vorig jaar, ook al gaan ze allemaal achteruit, maar wel alleen op basis van de offline media.

Van de 50 bovenstaande namen vertonen er 20 een daling in constante gegevens ten opzichte van 2021, 29 vertonen een min of meer significante groei, waarvan 17 (minstens) met twee cijfers! Niettemin resulteert de som van de verschillende adverteerders in deze top in een daling van 1%, d.w.z. een sterkere daling voor deze grote spelers dan die van de markt in haar geheel.

Wat de belangstelling voor ‘out-of-home’ betreft, daar waren de grootste stijgingen voor de groep Basic Fit (+79%), Burger Brands (+50%) en McDonald's (+46%): merken voor wie buitenshuisactiviteiten belangrijk zijn. Anderzijds gaan heel wat FMCG-adverteerders achteruit, wat wellicht samenhangt met de serieuze prijsstijgingen in de supermarkten: Unilever daalt met -36%, Nestlé met -35%, Pepsico met -31%, P&G met -25%, en de lijst is lang. We kunnen niet uitmaken of de daling het gevolg is van een verschuiving naar digital, een bezuiniging op reclame om de communicatie te heroriënteren naar salespromotie of een besparing om de winstmarges te beschermen.

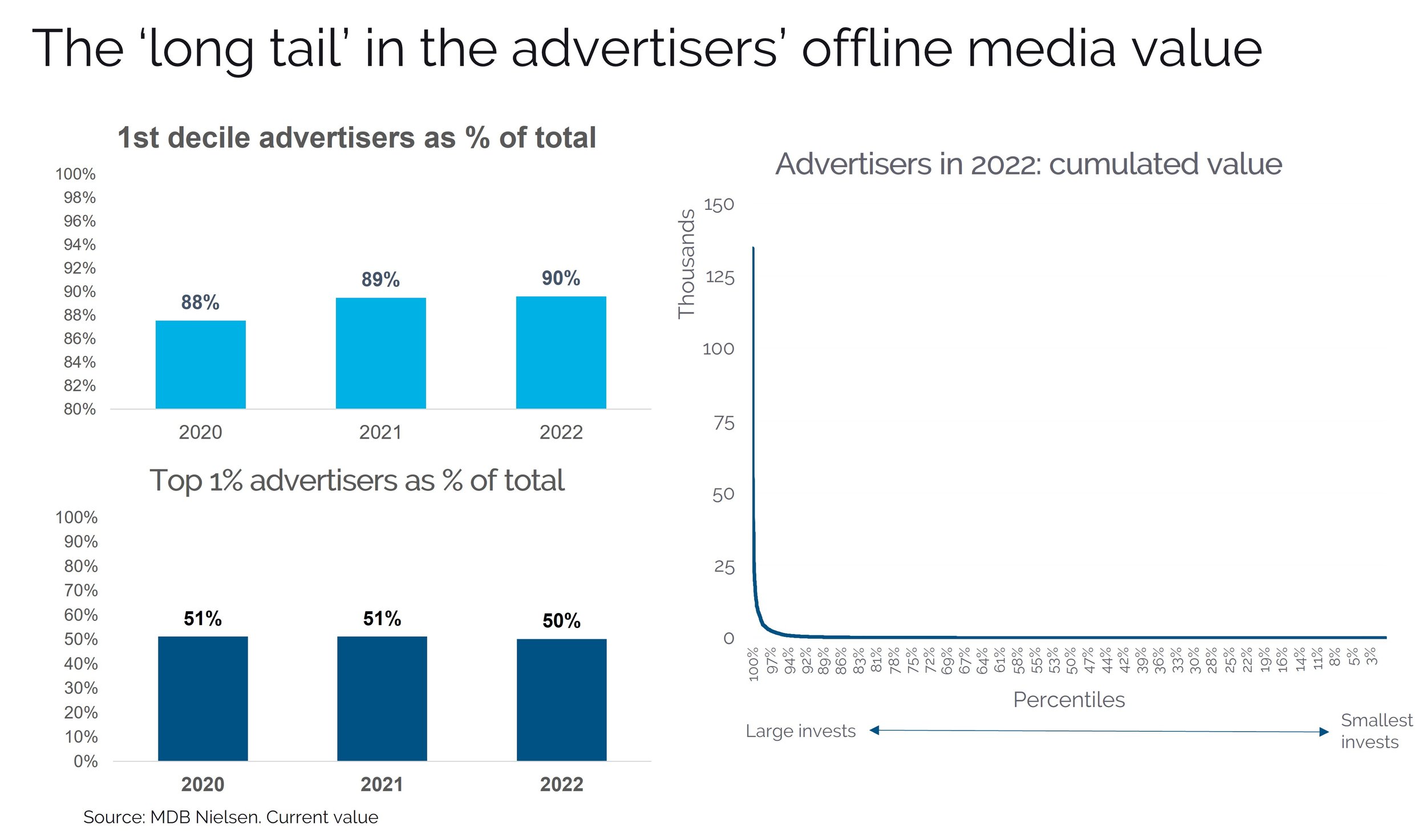

De 50 grootste namen in de bovenstaande rangschikking vertegenwoordigen 46% van het totaal (uitgevers en media niet meegerekend) voor het jaar 2022. We vinden dus in het adverteerdersuniversum volgens Nielsen de ‘long tail’ terug: de karakteristieke curve waarbij een klein aantal spelers het grootste deel van een markt beheren (de "kop") en waarbij een groot aantal anderen slechts in kleine mate bijdraagt, met een curve die zeer snel daalt en zich dan bijna horizontaal haast onbeperkt uitstrekt.

Deze hoge concentratie is niet nieuw, maar lijkt wel toe te nemen. In de afgelopen drie jaar zag de 10% meest investerende adverteerders hun aandeel in het totaal groeien van 88 naar 90%. Dus 90% van de waarde is te danken aan 10% van de investeerders!

1% van de grootste adverteerders is goed voor 50% van de totale waarde, een relatief stabiele situatie, met zelfs een kleine daling ten opzichte van de twee voorgaande jaren. De concentratie aan de top is dus iets lager, maar het verschil is gering.

Online wellicht in vorm

Hoe zit het met digitaal? Het document van de UMA-UBA over netto digitale investeringen zou binnenkort moeten verschijnen en we kunnen een stijging van het aandeel van digitale kanalen in de totale reclame verwachten – maar dat moet nog worden bevestigd en het valt nog te bezien met hoeveel.

Het World Advertising Research Centre (WARC) heeft al geantwoord: in hun raming van de netto media-investeringen in België vertegenwoordigen digitale kanalen 39% van het totaal van alle media, tegenover 36% in 2021. Volgens hun berekeningen zullen de investeringen in digitale media met bijna 7% stijgen, terwijl de investeringen in offline media met iets meer dan 7% zullen dalen. Aan de offlinekant zouden alleen de bioscoop en de out-of-home zich in 2022 gunstig ontwikkelen ten opzichte van het voorgaande jaar.

Voor alle duidelijkheid: deze geschatte nettocijfers zijn niet controleerbaar: de “werkelijke investeringen” in de media in België kunnen slechts bij benadering worden gereconstrueerd. Maar het beeld dat WARC schetst is ongetwijfeld geloofwaardig.

Context niet zo slecht

Economisch gezien is België aan het ergste ontsnapt: ondanks een recordinflatie hebben de Belgen hun consumptieniveau min of meer gehandhaafd. Le Soir [1], dat GfK citeert, maakte gewag van stijging van de consumentenaankopen met 2% in 2022, waarbij de consumenten zich zeer rationeel gedragen (ze proberen prijsstijgingen te vermijden), maar daarvoor niet per se de riem aanhalen.

Volgens de Nationale Bank zal het BBP van ons land in 2022 met meer dan 3% gestegen zijn ten opzichte van het voorgaande jaar, met zelfs een stijging van 4% in de dienstensector [2]. Diensten, die het overigens vrij goed deden in de Nielsen-gegevens en die hun groei misschien ondersteunen door mediabestedingen ...

Net als in eerdere crisissen is het mogelijk dat de mediabestedingen te sterk reageren op veranderingen in de consumptie. Met andere woorden, de vertraging in de reclame kan veel groter zijn dan de vertraging in de consumptie en in de economie in het algemeen. Dit is een goed moment om eraan te herinneren, zoals de Global TV Group (en anderen) doen, dat merken die hun investeringen handhaven of zelfs verhogen als het economisch moeilijk gaat veel sterker uit die crisis komen dan merken die hun investeringen op een laag pitje zetten;

Bovendien zou de crisis minder ernstig kunnen blijken: de prognoses van het Planbureau voor 2023 wijzen op een mogelijke lichte stijging van de gezinsconsumptie en het BBP in België (respectievelijk +0,7 en +0,5%) [3]: kortom, een recessie - in de zin van een negatieve groei - is niet per se aan de orde, ook al vertraagt de economie. Daarom zou het bevriezen van de reclame-uitgaven een vorm van overdreven reactie zijn op een context die niet echt geruststellend is.

In een onderzoek naar het gedrag van (Franse) adverteerders begin dit jaar constateert het vakblad Stratégies verschillende trends: gedrag dat niet noodzakelijkerwijs op één lijn ligt, maar varieert naargelang de merken, kortom, geen veralgemeende stopzetting, een verlangen naar flexibiliteit in de investeringen, en ten slotte een zekere bezorgdheid over het rendement van elk van deze investeringen [4]. Pragmatisme dus: laten we wedden dat dit het sleutelwoord wordt dit jaar.

We mogen ook hopen dat de beschikbare gegevens eindelijk het groeipotentieel van de media-investeringen zullen integreren, kortom dat de "out of sync" in 2023 zal zijn opgelost. Helaas zijn daar momenteel geen aanwijzingen voor, wat jammer is. Des te meer omdat out-of-home de dynamische impuls van digital voor de reclame-investeringen toont.

[1] “Comment l’inflation a réellement influencé notre consommation », Le Soir 07/02/2023.

[2] “Le scénario d’une récession ne semble plus à l’ordre du jour », l’Echo 31/01/2023.

[3] https://www.plan.be/uploaded/documents/202209081217490.20220908_PC_budget.pdf

[4] “Comment les annonceurs s’adaptent avec des budgets contraints », Stratégies n° 2160 02/02/2023.